Instructions Generales

User Manual:

Open the PDF directly: View PDF ![]() .

.

Page Count: 80

21001

Facilitez-vous l’impôt !

• En utilisant le logiciel gratuit VaudTax pour établir votre déclaration d’impôt

• En renvoyant votre déclaration d’impôt et les pièces justicatives obligatoires/

facultatives par internet

• En demandant une détermination ou une modication d’acomptes par voie

électronique (e-ACO)

• En intégrant l’impôt fédéral direct (IFD) à vos acomptes

• En demandant par voie électronique un délai pour prolonger le dépôt de la

déclaration d’impôt (e-Délai)

• En renvoyant par voie électronique les pièces justicatives demandées par

l’autorité scale (demande de pièces) (e-PJ)

Renseignements complémentaires:

Centre d’appels téléphoniques: 021 316 00 00 / 8 h 00 à 17 h 00 – info.aci@vd.ch – www.vd.ch/impots

Instructions générales

sur la manière de remplir la déclaration

d’impôt des personnes physiques

2018

Impôt cantonal et communal / Impôt fédéral direct

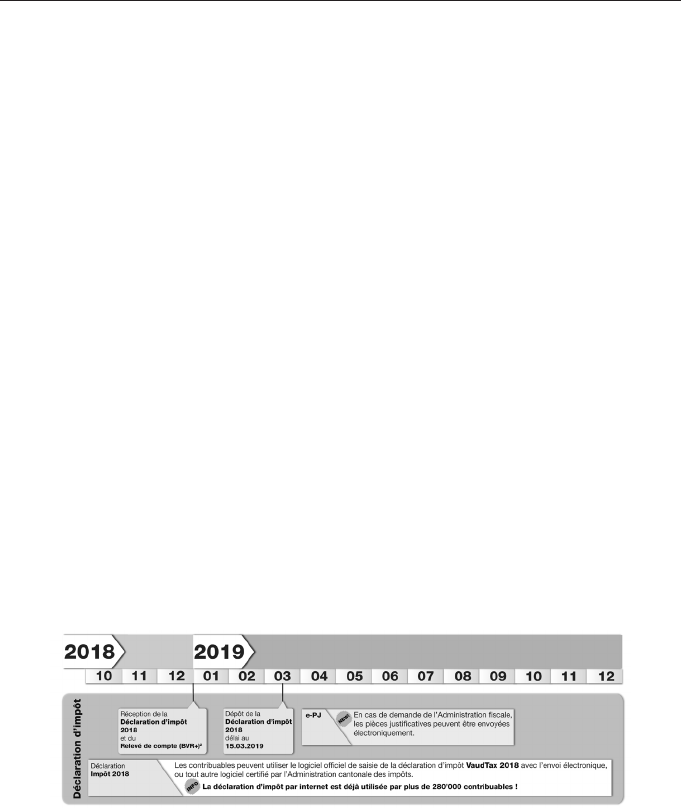

Délai pour le renvoi

de la déclaration :

15 mars 2019

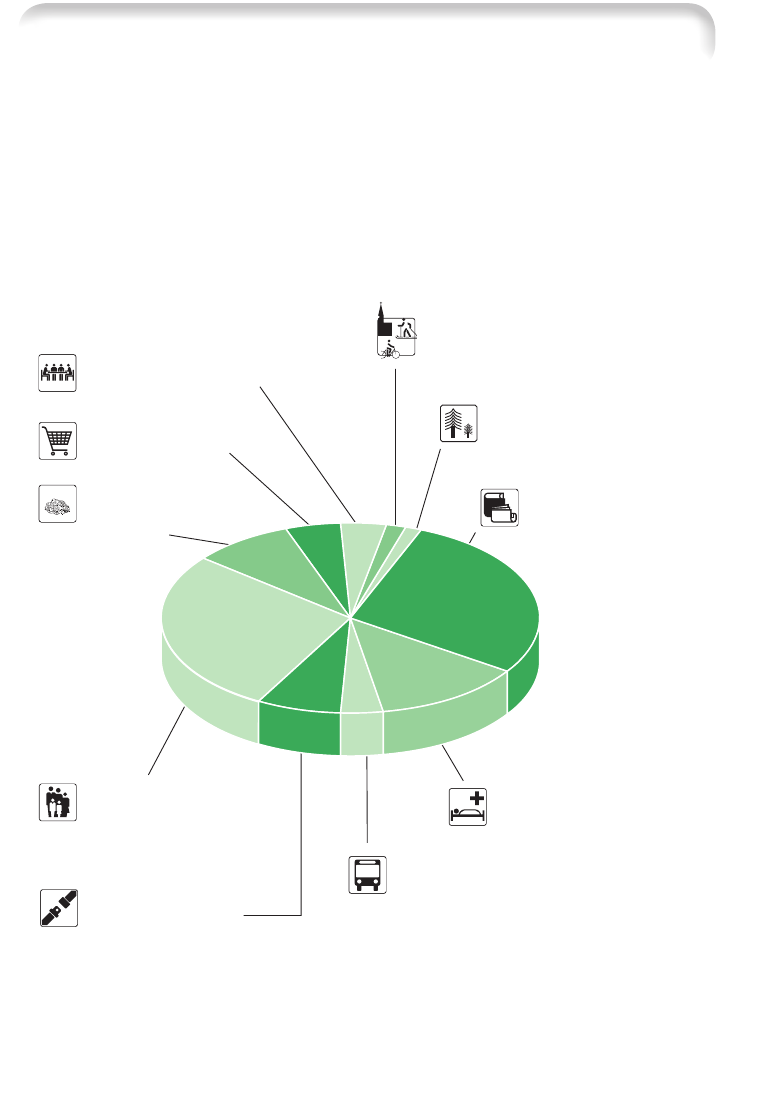

Utilisation de vos impôts

Chaque fois qu’il dépense 100 francs,

l’Etat consacre...

CHF 1.65 à la culture et

aux loisirs

CHF 1.16 à l'environnement

CHF 28.50 à l'enseignement

CHF 27.87 à la prévoyance

sociale CHF 12.85 à la santé

CHF 8.43 aux

finances et impôts

CHF 4.04 à l'administration

générale

(...) = répartition selon comptes 2017

Enseignement, social et santé consomment 69.22% des mo

y

ens

CHF 4.80 à l'économie

publique

CHF 3.58 au trafic

CHF 7.12 à la sécurité

publique

•

NOUVEAUTÉS

L’Administration cantonale des impôts cherche constamment à faciliter vos démarches.

VaudTax: déposer sa déclaration d'impôt

et les pièces justificatives

Le contribuable peut déposer sa déclaration d’impôt en ligne avec les pièces justificatives

obligatoires / facultatives avec VaudTax.

Les pièces justificatives obligatoires suivantes doivent être envoyées :

• Bilans et comptes de pertes et profits si vous exercez une activité lucrative indé-

pendante.

• Questionnaire pour indépendant.

• Relevés bancaires des valeurs fiscales de vos titres au 31 décembre 2018 (ou à

la date de la fin d’assujettissement).

• Justificatifs originaux des gains réalisés dans les loteries, à Swiss Loto, Euro Mil-

lions, etc.

Les pièces justificatives facultatives suivantes peuvent dorénavant être transmises via

VaudTax :

• Pièces relatives à la prévoyance individuelle liée OPP3 (3 e pilier A).

• Rachats d’années d’assurance (2 e pilier, caisse de pension).

• Justificatifs des frais effectifs relatifs aux immeubles privés.

• Justificatifs des frais médicaux, dentaires et frais liés à un handicap.

e-PJ : déposer des pièces justificatives

demandées par l’autorité fiscale

Les pièces justificatives ne doivent pas être systématiquement jointes à la déclaration d’impôt,

à l’exception des documents mentionnés ci-dessus. Toutefois, l’autorité fiscale se réserve

le droit de réclamer ultérieurement les pièces dont elle aurait besoin pour ses vérifications.

Dans un tel cas, le contribuable peut renvoyer en ligne les pièces justificatives demandées

par l’autorité fiscale avec l’application e-PJ (demande de pièces) selon les instructions

fournies par l’autorité fiscale. Vous trouverez la prestation e-PJ sur www.vd.ch/impots.

e-ACO : demander la détermination ou

la modification de ses acomptes

La prestation e-ACO offre une nouvelle possibilité. Vous pouvez désormais demander

directement en ligne la détermination des acomptes à payer mensuellement, par exemple

en cas de majorité ou d'arrivée dans le canton de Vaud. Vous pouvez aussi demander une

modification de vos acomptes. Vous trouverez la prestation e-ACO sur www.vd.ch/impots

ou en passant par VaudTax 2018 ou votre logiciel de dépôt de déclaration d’impôt.

Vous avez également la possibilité d’intégrer l’impôt fédéral direct à vos acomptes mensuels

(paiement de l’IFD en 12 fois) par ce même moyen ou en envoyant un SMS au n o 338 en

écrivant votre numéro de contribuable – précédé du mot IFD.

Exemple : IFD 00000000

Avis récapitulatif

Un avis récapitulatif des éléments de revenu et de fortune qui ont été déclarés vous est transmis

en ligne lors du dépôt de votre déclaration d’impôt électronique. Vous devez le sauvegarder ou

4 Nouveautés

l'imprimer, car il constitue la preuve de votre dépôt électronique. Vous avez la possibilité d’en

recevoir une copie par courrier ordinaire en cochant la case prévue à cet effet. Les manda-

taires sont priés de cocher systématiquement la case concernant l’avis récapitulatif.

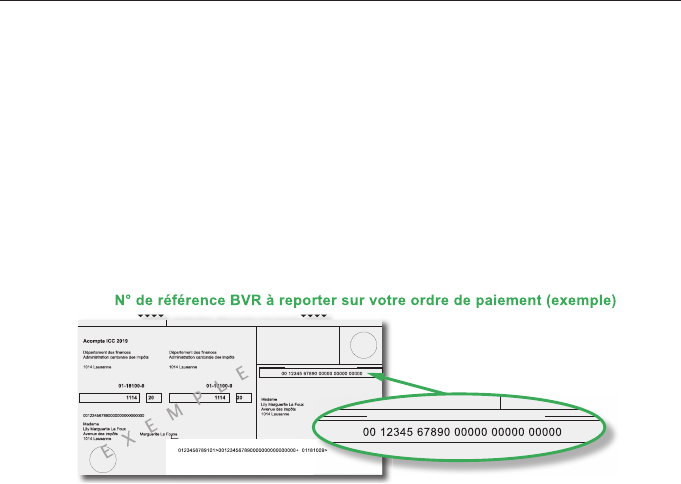

Bulletins de versement

Pour que vos acomptes soient pris en compte pour la bonne période fiscale, vous devez

utiliser uniquement les bulletins de versement qui vous sont envoyés par l’autorité fiscale.

Dans le cas où vous avez programmé un ordre permanent concernant ces acomptes, nous

vous prions de modifier chaque année la référence figurant sur un des bulletins

de versement joints.

e-Délai

La prestation e-Délai vous permet de faire une demande pour obtenir une prolongation du

délai du dépôt de la déclaration d’impôt. Pour ce faire, vous devez indiquer votre code de

contrôle personnel qui se trouve sur le formulaire de transmission de la déclaration d’impôt.

Vous trouverez la prestation e-Délai sur www.vd.ch/impots.

Emolument sommation

Depuis le 1

er

janvier 2017, le contribuable qui n’a pas remis sa déclaration dans le délai légal

au 15 mars, ou dans le délai accordé suite à une demande, est sommé de le faire dans un délai

de 30 jours. Cette sommation fait l’objet d’un émolument de Fr. 50.– (article 7 du règlement

fixant les émoluments en matière administrative), qui est facturé lors du décompte final.

e-PlanRecouvrement

En cas de difficulté financière momentanée, la prestation e-PlanRecouvrement vous permet

de demander en ligne un plan de recouvrement pour permettre le paiement échelonné

d'une ou de plusieurs factures. Un plan de recouvrement ne peut pas être demandé pour

des acomptes. Vous trouverez la prestation e-PlanRecouvrement sur www.vd.ch/impots.

Carte de débit

Les Offices d’impôt de Lausanne, Nyon, Vevey et Yverdon-les-Bains acceptent désormais

les paiements par carte de débit. Les cartes de crédit ne sont pas acceptées.

Vor der Einzahlung abzutrennen /A détacher avant le versement/Da staccare prima del versamento

Empfangsschein /Récépissé /Ricevuta Einzahlung Giro Versement Virement Versamento Girata

609

Die Annahmestelle

L’office de dépôt

L’ufficio d’accettazione

Einzahlung für/Versement pour/Versamento per

•

Keine Mitteilungen anbringen

Pas de communications

Non aggiungete comunicazioni

CHF

Einbezahlt von / Versé par /Versato da

Einzahlung für /Versement pour /Versamento per

Konto / Compte / Conto Konto / Compte / Conto

CHF

Einbezahlt von / Versé par /Versato da

Referenz-Nr./Node référence/Nodi riferimento

•

bhlt /V é/Vtd

Referenz-Nr./Node référence/Nodi riferimento

Informations générales sur la taxation

L’imposition annuelle dans le canton de Vaud :

– La déclaration d’impôt concerne le revenu obtenu l’année précédente et la fortune au

31 décembre de l’année précédente (la déclaration d’impôt 2018 est reçue en 2019).

– Les impôts sur le revenu pour la période fiscale 2018 sont déterminés en fonction des

revenus effectivement réalisés durant l’année civile 2018.

– L’impôt sur la fortune est déterminé en fonction du patrimoine existant au 31 décembre

2018.

L’impôt sur le revenu a pour objet tous les revenus uniques ou périodiques que le contri-

buable a acquis en Suisse et / ou à l’étranger provenant d’une activité lucrative, d’assurances

sociales ou autres, du patrimoine mobilier ou immobilier ou d’autres sources. Est réservée

l’application des Conventions en vue d’éviter la double imposition internationale.

Les taxations selon ce système sont effectuées une fois l’année civile écoulée, soit dès l’ins-

tant où les éléments du revenu et de la fortune sont connus. Ainsi, pour la période fiscale

2018, les impôts ont été prélevés mensuellement

de manière provisoire

(acomptes 2018) ;

la taxation et la perception définitives interviendront en 2019, voire début 2020.

Pourquoi êtes-vous astreint au paiement de l’impôt ?

Vous êtes assujetti à l’impôt dans le canton de Vaud en raison de votre domicile dans une

commune du canton ou parce que d’autres éléments prévus par la loi vous y rattachent

(séjour, propriété ou usufruit d’immeubles, activité indépendante, etc.).

Si vous estimez ne pas être soumis à l'impôt dans notre canton, vous devez quand même

nous renvoyez votre déclaration en expliquant les raisons.

Nouveau contribuable (dès le 1er janvier 2018)

Le contribuable qui, durant l’année 2018, a commencé une activité lucrative, est devenu

majeur, est arrivé d’un autre canton ou de l’étranger ou est assujetti pour la première fois dans

notre canton doit dans tous les cas remplir une déclaration d’impôt 2018. Les jeunes devenus

majeurs doivent dans tous les cas remplir une déclaration d’impôt, indépendamment du fait

qu’ils sont toujours à charge de leurs parents ou non, et même s’ils n’ont pas d'activité lucrative.

Une déclaration d’impôt retournée non remplie (avec ou sans justificatifs annexés)

ou biffée n’est pas considérée comme valablement déposée ; le contribuable sera

alors invité à déposer une déclaration conforme.

Nouveau contribuable (dès le 1er janvier 2019)

Les personnes qui sont nouvellement assujetties dans notre canton dès le 1

er

janvier 2019

recevront un formulaire de l’Administration cantonale des impôts afin que des acomptes

puissent être déterminés ; ce dernier peut être complété en ligne avec e-ACO, disponi-

ble sur www.vd.ch/impots. La déclaration d’impôt 2019 leur sera adressée au début de

l’année 2020.

6 Informations générales sur la taxation

Assujettissement limité

Les contribuables qui ont leur domicile dans un autre canton et qui sont imposables dans le

canton de Vaud en raison d’un rattachement économique (propriétaire d’immeubles, d’une

entreprise, exploitant d’un établissement stable) doivent adresser à l’Administration fiscale

vaudoise une copie de la décision de répartition intercantonale établie par l’autorité fiscale

de leur domicile, ou une copie de la déclaration déposée dans leur canton de domicile pour

l’année 2018. Les éléments liés au rattachement économique dans le canton de Vaud sont

imposés au taux de l’ensemble des revenus et de la fortune mondiaux. Si nécessaire, l'ad-

ministration fiscale enverra une déclaration vaudoise à remplir.

Les contribuables domiciliés hors de Suisse, mais qui sont assujettis de manière limitée dans

le canton de Vaud, sont en principe soumis aux règles ordinaires.

Situation personnelle, professionnelle et familiale

Epoux vivant en ménage commun

Le revenu et la fortune des époux vivant en ménage commun s’additionnent quel que soit le

régime matrimonial (participation aux acquêts, séparation de biens, communauté de biens).

Partenariat enregistré

Les personnes liées par un partenariat enregistré sont soumises aux mêmes règles de droit

fiscal que les époux.

Ainsi, toutes les explications contenues dans les présentes instructions, concernant les

contribuables mariés, sont applicables par analogie aux partenaires enregistrés.

Famille monoparentale

Les personnes seules avec un ou plusieurs enfants à charge – mère ou père célibataire, contri-

buable veuf, divorcé ou séparé vivant avec un enfant dans son ménage – sont considérées

comme des familles monoparentales. Un tel statut, qui donne droit à une part de quotient

familial de 1,3, est donc refusé aux concubins.

Enfant mineur

Le revenu et la fortune des enfants mineurs sont ajoutés aux éléments imposables du déten-

teur de l’autorité parentale.

Le revenu provenant de l’activité lucrative des enfants mineurs

est imposé séparé-

ment, que les enfants vivent ou non en ménage commun avec leurs parents, qu’ils travaillent

chez des tiers ou dans l’exploitation de leurs parents. Le revenu imposé séparément com-

prend également les gains acquis en compensation par l’enfant, telles que les indemnités

journalières découlant d’assurances chômage, maladie, accidents et invalidité, les rentes de

la SUVA et les indemnités pour dommages permanents (y compris les indemnités d’invalidité

versées pour des enfants n’ayant pas encore exercé d’activité lucrative). La déclaration doit

être établie par le détenteur de l’autorité parentale. L’impôt est dû au lieu de résidence de

l’enfant au 31 décembre 2018.

Informations générales sur la taxation 7

Enfant mineur (né entre 2001 et 2018) et enfant majeur en apprentis-

sage ou aux études à la charge du contribuable –

Annexe 03

Les enfants mineurs, placés sous l'autorité parentale du contribuable, ainsi que les enfants

majeurs en apprentissage ou aux études doivent figurer dans l’

Annexe 03

(recto) lorsqu’ils

sont à la charge du contribuable (incidence sur le revenu, voir instructions pages 57 à 61).

L’Annexe 03

contient notamment la question suivante pour le contribuable célibataire, veuf,

séparé ou divorcé : « Tenez-vous un ménage indépendant seul avec cet / ces enfant(s) ? »

Seuls les contribuables ne vivant pas en concubinage

peuvent répondre oui à cette

question. Les concubins doivent répondre non.

Autre personne incapable de subvenir seule à ses besoins,

à la charge du contribuable –

Annexe 03

Pour bénéficier de la déduction de Fr. 3 200.– par an, le contribuable doit justifier avoir

assumé, durant l’année, des charges pour une part substantielle atteignant au moins le

montant de la déduction. Est considéré comme « autre personne incapable de subvenir seule

à ses besoins » le bénéficiaire de l’aide du contribuable, dont sont exclus les conjoints, les

enfants et les concubins, qui répond aux critères suivants :

– il doit être incapable d’exercer une activité lucrative ;

– il doit disposer d’un revenu et d’une fortune ne lui garantissant pas le minimum vital ;

– il doit être incapable, s’il vit dans le propre ménage du contribuable, d’y rendre régulière-

ment des services ;

– il doit être toujours à la charge du contribuable au 31 décembre 2018 ;

– il doit figurer sur l’

Annexe 03

(recto) de la déclaration d’impôt du contribuable.

Au surplus, le contribuable ne doit pas déjà bénéficier, pour la personne à charge revendi-

quée, d’une part de quotient familial ou de la déduction d’une pension alimentaire.

Pour l’application du barème correct de l’impôt fédéral direct, il est indispensable que le

contribuable célibataire, veuf, séparé ou divorcé indique s’il fait ménage commun avec des

enfants mineurs, des enfants majeurs en apprentissage ou aux études ainsi que des per-

sonnes incapables de subvenir seules à leurs besoins (veuillez ajouter une croix en regard

de chaque enfant et personne à charge concernés).

Famille

Prestations complémentaires pour familles et prestations

de la rente-pont

Les prestations complémentaires pour familles ainsi que les prestations de la rente-

pont

perçues en vertu de la loi du 23 novembre 2010 sur les prestations cantonales pour

familles et les prestations cantonales de la rente-pont (LPCFam) doivent être déclarées sous

le code 195 « Autres revenus de toute nature ».

8 Informations générales sur la taxation

Frais de garde au niveau cantonal

La déduction maximale pour frais de garde des enfants âgés de moins de 14 ans (code 670)

s’élève à Fr. 7 100.– par enfant et par an (concernant les conditions de son octroi, se référer

à la page 50).

Déduction pour famille

Une déduction supplémentaire pour famille (code 725 – voir page 55) est accordée aux époux

vivant en ménage commun, ainsi qu’au contribuable célibataire, veuf, séparé ou divorcé

tenant un ménage indépendant seul avec un enfant à charge pour lequel il bénéficie d’une

part de 0,5 sous code 810. Un montant supplémentaire est également accordé pour cha-

que enfant à charge pour lequel les époux ou le parent bénéficient d’une part de 0,5 sous

code 810 (voir page 57).

Impôt fédéral direct

Au niveau de l’impôt fédéral direct, les allégements fiscaux en faveur des familles avec

enfants sont les suivants :

–

une déduction pour frais de garde :

elle s’élève à Fr. 10 100.– au maximum par enfant

âgé de moins de 14 ans (concernant les conditions de son octroi, voir page 68) ;

– un

partage par moitié de la déduction sociale pour enfant :

lorsque des parents

imposés séparément exercent l’autorité parentale commune sur l’enfant et qu’ils ne

demandent pas la déduction de contribution d’entretien en relation avec cet enfant, un

partage par moitié de la déduction sociale pour enfant est possible ;

– un

barème parental

: il se compose du barème ordinaire pour les personnes mariées et

de la déduction d’au maximum Fr. 251.– du montant de l’impôt pour chaque enfant ou

chaque personne nécessiteuse (concernant les conditions de son octroi, voir page 68).

Participations qualifiées

Les bénéfices distribués sur des participations équivalant à 10 % au moins du capital-actions

ou du capital social d’une société de capitaux ou d’une société coopérative ne sont que

partiellement imposés (voir page 36 et suivantes).

Passage de l’imposition à la source à la taxation ordinaire

Lorsqu’une personne assujettie à l’impôt à la source obtient un permis d’établissement (per-

mis C) se marie avec un conjoint suisse ou titulaire d’un permis C, elle est imposée selon les

règles ordinaires (déclaration d’impôt) dès le 1 er jour du mois qui suit l’un des événements

précités. Sur le plan pratique, le passage de l’imposition à la source à la taxation ordinaire

a les mêmes effets que l’arrivée d’une personne en Suisse en provenance de l’étranger

s’agissant notamment des éléments liés à son activité salariée. Les revenus reportés dans

la déclaration d’impôt sont, pour le calcul du taux d’imposition, convertis sur douze mois

par l’autorité fiscale. Cette conversion se fait en fonction de la durée d’assujettissement à

l’impôt ordinaire. Les autres revenus non soumis à l’impôt à la source, ainsi que la fortune au

31 décembre 2018 sont imposés pour toute l’année, au taux plein, soit du 1 er janvier au

31 décembre 2018 ou à la fin de l'assujettissement.

Informations générales sur la taxation 9

Changements de situation du contribuable

Vos données personnelles (prénoms, noms, date de naissance, état civil et enfants mineurs

à votre domicile) au 31 décembre 2018 ou à la fin de l'assujettissement sont pré-

imprimées. Ces renseignements, qui sont déterminants pour votre imposition, nous sont

communiqués directement par le bureau du contrôle des habitants de votre domicile. Vous

devez procéder comme suit en cas de :

• Changement d’adresse

Un changement d’adresse doit être annoncé exclusivement aux bureaux du contrôle des

habitants des communes de départ (pour les départs dans un autre canton ou à l'étranger)

et d’arrivée qui communiqueront d’office les changements intervenus à l’autorité fiscale.

• Modifications des données personnelles

De telles modifications (noms, prénoms, etc.) doivent être annoncées au bureau du contrôle

des habitants de votre commune de domicile qui communiquera d’office les modifications

intervenues à l’autorité fiscale.

Changement d’état civil

L’état civil au 31 décembre 2018 ou à la fin de l'assujettissement est déterminant.

En cas de mariage durant l’année 2018, les époux sont imposés en commun comme

personnes mariées pour toute la période fiscale, quel que soit le régime matrimonial. Les

époux doivent ainsi remplir une déclaration d’impôt 2018 commune pour toute la période

fiscale 2018.

En cas de séparation ou de divorce, chacun des deux conjoints est imposé individuelle-

ment pour la période fiscale entière. De ce fait, chacun devra remplir une déclaration d’impôt

2018 séparée pour toute la période fiscale 2018.

En cas de décès, les époux sont soumis à la taxation commune au taux d’imposition pour

couple marié jusqu’à la date du décès de l’un des conjoints. Dès le lendemain du décès, le

conjoint survivant est imposé individuellement selon les règles applicables au contribuable

veuf.

Déplacement de domicile au cours de l’année 2018

En cas de départ en 2018 dans un autre canton

L’assujettissement dans le canton de Vaud prend fin au 31 décembre 2017. L’impôt canto-

nal et communal ainsi que l’impôt fédéral direct sont perçus, pour toute l’année 2018,

par le canton de domicile au 31 décembre 2018. En cas de départ en 2018 du can-

ton de Vaud pour un autre canton, les acomptes 2018 versés par le contribuable lui

sont remboursés, sous réserve du paiement d’éventuelles factures antérieures encore dues

et de la remise du formulaire de « transfert de domicile dans un autre canton ».

10 Informations générales sur la taxation

En cas de départ définitif en 2018 pour l’étranger

L’assujettissement prend fin

à la date du départ

aussi bien pour les impôts cantonaux

et communaux que pour l’impôt fédéral direct. Une déclaration doit être établie pour les

revenus réalisés entre le 1

er

janvier 2018 et la date du départ. Le contribuable mentionne sa

situation personnelle et familiale ainsi que ses éléments de fortune à la date de son départ

(fin d’assujettissement).

En cas d’arrivée dans le canton de Vaud en 2018

Les personnes arrivant en 2018 d’un autre canton

sont imposables pour toute l’année

2018 dans le canton de Vaud (lieu de domicile au 31 décembre 2018) pour l’impôt can-

tonal, communal et fédéral direct. Tous les revenus réalisés durant l’année 2018 doivent par

conséquent figurer dans la déclaration d’impôt 2018.

Pour les personnes arrivant en 2018 de l’étranger

, l’assujettissement débute à la date de

leur arrivée pour les impôts cantonaux et communaux, ainsi que pour l’impôt fédéral direct.

Elles doivent indiquer, dans la déclaration 2018, les revenus obtenus uniquement depuis la

date de leur arrivée jusqu’au 31 décembre 2018 et leur situation de fortune, personnelle et

familiale, au 31 décembre 2018. Les revenus périodiques tels que revenus d’activité lucrative

dépendante et indépendante, y compris les revenus de remplacement tels que les rentes

de tout genre, les rendements d’immeubles provenant de location ou de propre usage

(valeur locative), etc. sont, pour le calcul du taux d’imposition, convertis sur douze mois par

l’administration fiscale. La conversion se fait en fonction de la durée d’assujettissement. Les

revenus non périodiques (perçus une seule fois durant la période fiscale), tels que primes de

fidélité, gratifications d’ancienneté, bénéfices de liquidation, dividendes annuels, coupons

annuels d’obligations et intérêts annuels d’épargne ne sont par contre pas convertis. L’impôt

sur la fortune est, quant à lui, réduit proportionnellement à la durée de l’assujettissement.

Exemple d’un assujettissement inférieur à une année

Arrivée du contribuable le 1

er

mars 2018 (de l’étranger) et début d’une activité

lucrative dépendante au 1

er

juin 2018

Imposable Déterminant pour le taux

(calculé par l’administration)

Salaire du 1.6 au 31.12. 26 600 31 920

Rendement de titres 0 0

(échéance annuelle au 28.2.)

Rendement de titres 300 300

(échéance annuelle au 30.9.)

Bonus (décembre) 1 000 1 000

Revenus 27 900 33 220

Informations générales sur la taxation 11

Explications

Le revenu de l’activité lucrative réalisé depuis l’arrivée (1

er

mars : 10 mois) est considéré

comme revenu périodique et est converti sur 12 mois pour la détermination du taux

(26 600.– x 12 : 10 = 31 920.–).

Le rendement de titres échu au 28.2. ayant été réalisé avant l’arrivée du contribuable en

Suisse, ce rendement n’est pas imposable en Suisse. Le rendement de titres échu au 30.9.

et le bonus versé en décembre sont en revanche pris en considération. Par contre, ils ne

peuvent pas être imposés plus lourdement que pour un assujettissement annuel puisqu’il

s’agit de revenus non périodiques. C’est pourquoi ils ne sont pas convertis sur une base

annuelle pour la détermination du taux, mais pris en considération selon leur échéance

effective.

L’impôt sur la fortune est calculé

« prorata temporis »

(en proportion du temps écoulé), soit

durant 300 jours dans le cas particulier, selon la situation au 31 décembre 2018.

Passage de l’imposition à la source à la taxation ordinaire

Obtention du permis C ou de la nationalité suisse

Les contribuables étrangers qui, en raison de l’obtention d’un permis C ou de la nationalité

suisse durant l’année, sont passés de l’imposition à la source à la taxation ordinaire doivent

déclarer les revenus de leur(s) activité(s) salariée(s) effectivement réalisés dès le début du

mois qui suit l’obtention de ce permis. Ces revenus sont, pour le calcul du taux d’imposition,

convertis sur douze mois par l’administration fiscale.

Cette conversion se fait en fonction de la durée d’assujettissement à l’impôt ordinaire. Les

autres revenus non soumis à l’impôt à la source, ainsi que la fortune au 31 décembre 2018,

sont imposés pour toute l’année, au taux plein, soit du 1

er

janvier au 31 décembre 2018.

Salaire supérieur à Fr. 120 000.–

Les contribuables étrangers (hors permis C) domiciliés dans le canton qui, durant l’année,

ont obtenu un salaire annuel brut dépassant la limite de Fr. 120 000.– doivent déposer une

déclaration d’impôt pour l’année en question avec tous les revenus acquis durant cette même

année, y compris le salaire déjà imposé à la source, ainsi que leur fortune au 31 décembre

2018. L’impôt prélevé à la source est imputé sur l’impôt global issu de la taxation ordinaire.

De ce fait, il ne résulte pas de double imposition du salaire déjà soumis à la source.

Avant de remplir votre déclaration d’impôt

Rassemblez les divers documents qui vous concernent. Ceux-ci vous permettront ensuite de com-

pléter votre déclaration d’impôt.

Pièces obligatoires :

Bilans et compte de résultat signés de la période fiscale si vous exercez une activité lucrative

indépendante et êtes astreint à tenir une comptabilité conformément à l’usage commercial ou

Etat des actifs et passifs ainsi qu’un relevé des recettes et des dépenses, à défaut d’une comp-

tabilité tenue conformément à l’usage commercial.

Questionnaire pour indépendant.

Relevés bancaires des valeurs fiscales de vos titres au 31 décembre 2018 (ou à la date de la fin

d’assujettissement).

Justificatifs originaux des gains réalisés dans les loteries, à Swiss Lotto, Euro Millions, etc.

Pièces facultatives :

Justificatifs des frais d’entretien d’immeuble(s).

Attestations officielles de rachat d’années de cotisation au 2e pilier (caisse de pension / pré-

voyance professionnelle).

Attestations officielles des versements au 3e pilier A.

Justificatifs liés aux frais médicaux et dentaires – frais liés à un handicap.

Pièces autres (à ne pas déposer) :

Certificats de salaire officiels de toutes vos rémunérations.

Compte distinct en cas de détention de participations qualifiées commerciales.

Justificatifs de vos frais d’administration de titres et de placements de capitaux.

Justificatifs relatifs aux dettes et intérêts passifs échus.

Justificatifs de vos revenus locatifs.

Attestations des valeurs de rachat de vos assurances-vie et de rente.

Copie des baux à loyer en cas de revendication d’une déduction sociale pour le logement.

Justificatifs (avis de crédit bancaires, postaux, attestations,...) des revenus exonérés annoncés

sous chiffre 4, page 4 de la déclaration d’impôt, attestant de la période d’indemnisation, ainsi

que du montant perçu.

Attestations d’indemnités journalières (caisse de chômage, assurance invalidité, assurance

maladie et assurance accidents).

Attestations de rentes (AVS / AI, caisse de pension), décision complète de l’assurance invalidité

en cas de prestation AI rétroactive.

Attestations de rentes de 3e pilier B et des rentes autres que celles déclarées aux codes 240,

250 et 260 (rentes provenant du 1er pilier, du 2e pilier et du 3e pilier A).

Justificatifs concernant les frais de perfectionnement, de formation et de reconversion profes-

sionnels.

Justificatifs des frais de garde de vos enfants par des tiers.

Justificatifs des pensions alimentaires versées ou perçues.

Attestations concernant vos comptes d’épargne, comptes salaire, comptes de placement,

comptes de dépôt, de poste et autres.

Justificatifs des rendements de vos titres (actions, obligations, fonds de placement, etc.).

Les pièces justificatives ne doivent plus être systématiquement jointes à la déclaration

d’impôt, à l’exception des pièces obligatoires mentionnées ci-dessous. Vous pouvez éga-

lement déposer les pièces justificatives facultatives mentionnées ci-dessous. Toutefois,

l’autorité fiscale se réserve le droit de réclamer ultérieurement les pièces dont elle aurait

besoin pour ses vérifications. Dès lors, le contribuable doit tenir à disposition de l’autorité

fiscale tous les justificatifs habituellement requis pour le contrôle de la déclaration d’impôt.

Comment compléter et envoyer

sa déclaration d’impôt

L’autorité fiscale vous remercie par avance de remplir votre déclaration d’impôt et les for-

mules annexes de manière complète et minutieuse. Vous éviterez ainsi les désagréments

causés par des demandes d’informations et participerez à l’accélération de la procédure de

taxation.

Il convient de respecter scrupuleusement la logique retenue par la préimpression de vos

données personnelles en première page de votre déclaration d’impôt (« contribuable 1 » et

« contribuable 2 ») et de n’intervertir en aucun cas vos données avec celles de votre conjoint,

respectivement partenaire enregistré, lors de la déclaration de vos éléments respectifs.

Toutes les rubriques de la première page de la déclaration doivent être remplies entièrement

et avec précision. Les renseignements nécessaires sur la situation professionnelle et familiale

du contribuable au 31 décembre 2018, ou au dernier jour d’assujettissement en cas de départ

hors Suisse ou de décès, doivent être fournis. A cet égard, le contribuable concerné complète

également l’

Annexe 03

, Situation de famille (voir explications page 15).

Afin de simplifier l’établissement de votre déclaration d’impôt, nous vous encourageons à

utiliser le logiciel VaudTax (ou un autre logiciel agréé) et à nous retourner votre déclaration

d’impôt par voie électronique.

Une déclaration d’impôt retournée non remplie (avec ou sans justificatifs annexés)

ou biffée n’est pas considérée comme valablement déposée ; le contribuable sera

alors invité à déposer une déclaration conforme.

Déclaration d’impôt

Les contribuables ont la possibilité de déposer valablement une déclaration d’impôt établie

à l’aide d’un outil informatique. Toutefois, afin de permettre un traitement adéquat des

quelque 480 000 contribuables assujettis à l’impôt dans le canton, les logiciels utilisés par

les contribuables doivent être agréés (voir liste publiée sur www.vd.ch/impots).

Le logiciel officiel VaudTax peut être téléchargé gratuitement sur www.vd.ch/impots.

Le Centre d’appels téléphoniques peut également répondre à vos questions au 021 316 10 40

de 8 h 00 à 17 h 00 sans interruption et au tarif local, ou par courriel à info.aci@vd.ch.

Le contribuable peut retourner sa déclaration d’impôt par voie électronique, via une liaison

Internet sécurisée et cryptée, directement depuis un logiciel agréé (par exemple VaudTax).

Cette simplification administrative lui évite ainsi d’imprimer et d’acheminer sa déclaration

d’impôt par la Poste. Le contribuable reçoit en ligne, au moment du dépôt de sa déclaration

électronique, un avis comprenant le résumé des éléments qu’il a saisis. Il peut demander de

VaudTax 2018

logiciel officiel de saisie pour la déclaration d’impôt 2018

14 Comment compléter et envoyer sa déclaration d’impôt

recevoir par courrier une copie de l’avis récapitulatif. Les mandataires sont priés de demander

systématiquement de recevoir l’avis récapitulatif par courrier en cochant la case prévue à cet

effet. Si le contribuable souhaite modifier ces éléments, il dispose d’un délai de 10 jours, dès

réception de l’avis récapitulatif, pour adresser une nouvelle déclaration d’impôt à l’autorité

fiscale. Passé ce délai, la déclaration d’impôt est jugée comme valablement déposée. Cet

avis remplace l'exigence de signature de la déclaration d'impôt.

Si vous utilisez le logiciel VaudTax gratuit ou un autre logiciel agréé et retournez votre

déclaration d’impôt par la Poste, nous vous remercions :

– d’imprimer sur du papier A4 blanc ;

– de placer les documents imprimés à l’intérieur de la chemise originale format A3, intitulée

« Déclaration d’impôt 2018 », ou du formulaire de transmission de la déclaration d’impôt

2018 que vous avez reçu ;

– de nous faire parvenir le dossier (et, le cas échéant, le CD-ROM pour recyclage) dans

l’enveloppe réponse prévue à cet effet.

– Votre dossier est alors numérisé (transformé en données électroniques) dès sa réception

pour être ensuite acheminé vers l’Office d’impôt compétent. Aussi, pour optimiser son

traitement, nous vous demandons de ne pas utiliser de trombones, agrafes, attaches

parisiennes, post-it, etc.

Les déclarations d’impôt remplies au moyen d’un logiciel et retournées par la Poste seront

signées personnellement par le contribuable, respectivement par chacun des deux époux /

partenaires enregistrés qui vivent en ménage commun. L’époux-se / partenaire enregistré

qui aurait omis de le faire sera considéré comme étant représenté contractuellement par le

signataire. Les déclarations d’impôt remplies au moyen d’un logiciel et déposées par voie

électronique sont réputées signées en l’absence de toute demande de modification dans le

délai de 10 jours qui suit la réception de l’avis récapitulatif.

Nous vous rappelons également que seules les pièces obligatoires doivent être envoyées

avec la déclaration d’impôt (voir page 12).

Toute correspondance particulière, concernant par exemple la perception, la demande de

détermination / modification des acomptes, doit être adressée à l’autorité fiscale sous pli

séparé ou par Internet (e-ACO).

Code de contrôle

Dans le cadre de l’établissement de votre déclaration d’impôt par voie électronique (par

exemple au moyen du logiciel VaudTax), vous devez indiquer votre code de contrôle per-

sonnel, afin de vous authentifier.

Vous le trouverez en haut à gauche de votre déclaration d’impôt.

Exemple :

Déclaration d’impôt électronique et

pièces justificatives

Le contribuable ne doit joindre à sa déclaration d’impôt que les pièces justificatives

obligatoires. Les pièces justificatives facultatives mentionnées en page 12 peuvent être

transmises, de plus toutes les pièces doivent être conservées à disposition de l’autorité fiscale

en cas de vérification (voir la liste non exhaustive figurant en page 12).

Préimpression de vos données personnelles –

Enfants mineurs et

Annexe 03

, Situation

de famille (recto)

En complément de vos autres données personnelles (prénoms, noms, date de naissance, état

civil et numéro AVS) figurent, en première page de votre déclaration d’impôt, les données

concernant vos enfants mineurs résidant à votre domicile. Cette préimpression est effectuée

sur la base des informations en notre possession à la date d’édition de votre déclaration d’impôt.

Déclaration d’impôt manuscrite

Si vous remplissez votre déclaration d’impôt à la main, complétez tout d’abord les formules

annexées à cette dernière :

• Etat des titres et autres placements de capitaux

(Annexe 01)

, participations qualifiées

(Annexe 01-1)

à demander au Centre d’appels téléphoniques (021 316 00 00 ; répondeur

24 h / 24 h : 021 316 20 91) ou par courriel à info.aci@vd.ch ;

• Etat des dettes, rendements négatifs de placements de capitaux et assurances

(Annexe 02)

;

• Situation de famille et Relevé des certificats de salaire

(Annexe 03)

;

• Frais professionnels des salariés-es – Frais de formation

(Annexe 04)

;

16 Comment compléter et envoyer sa déclaration d’impôt

• Liste des frais médicaux et / ou des dons

(Annexe 05)

;

• Immeubles

(Annexe 07)

.

Nous vous remercions également de veiller à :

– utiliser uniquement les documents originaux fournis par l’Administration cantonale des

impôts ;

– utiliser un stylo noir ou bleu foncé ;

– écrire uniquement dans les cases prévues, entièrement en MAJUSCULES ;

– ne pas biffer les cases inutilisées et ne pas biffer ou compléter les documents ne vous

concernant pas ;

– organiser votre dossier de manière à placer les documents originaux complétés sur le

dessus, puis les formulaires DA-1 et R-US-164 ;

– nous faire parvenir le tout dans l’enveloppe réponse prévue à cet effet, correctement

affranchie.

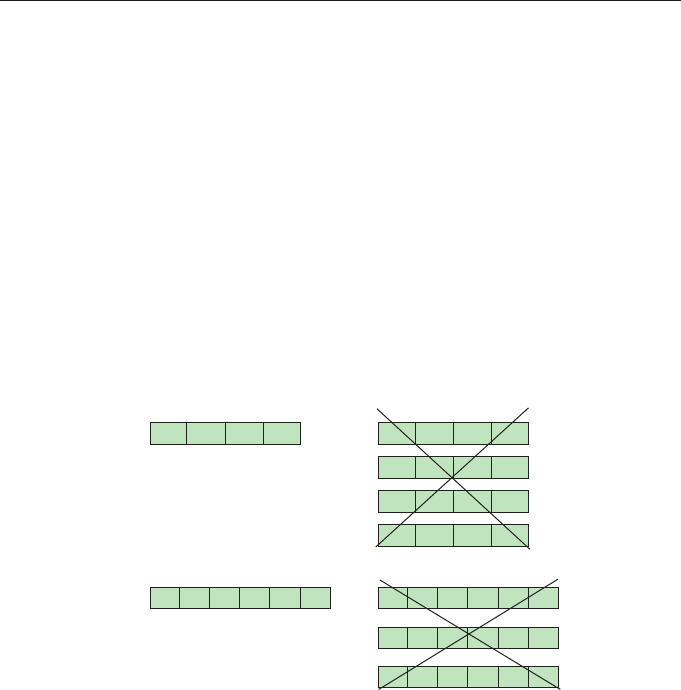

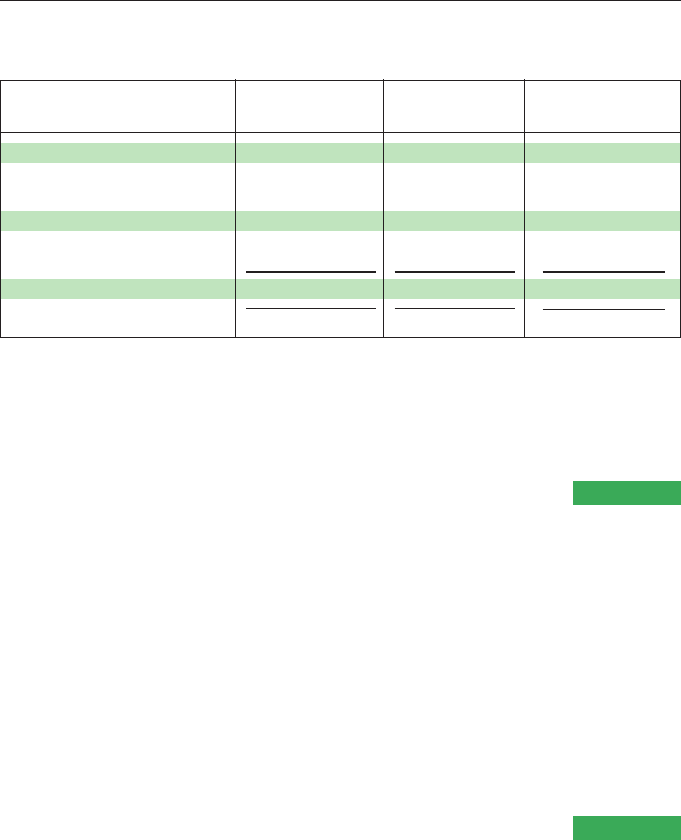

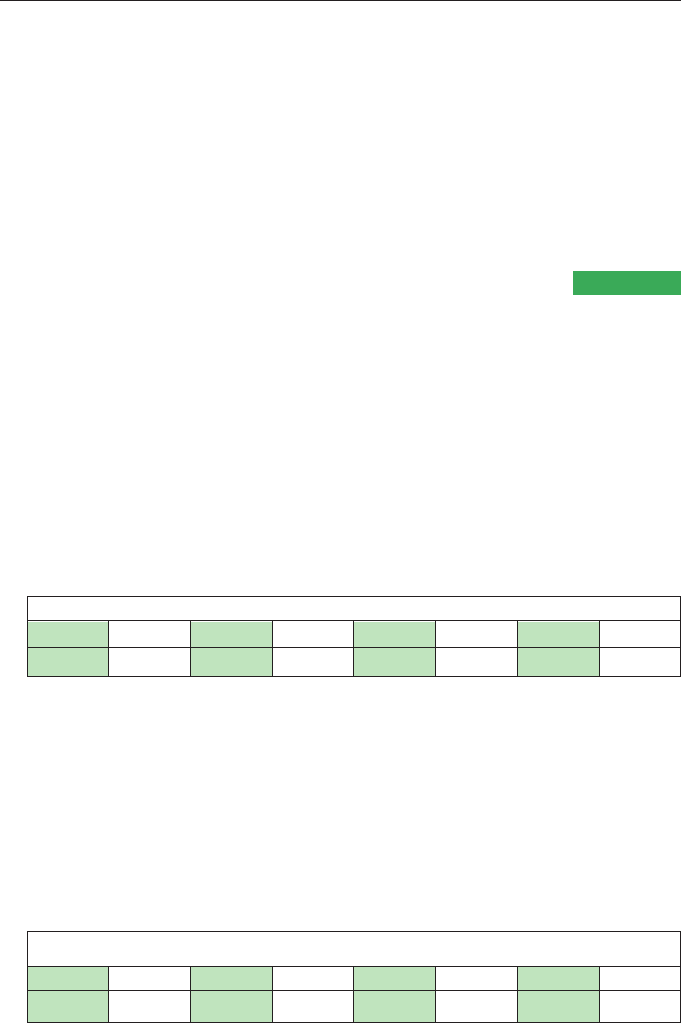

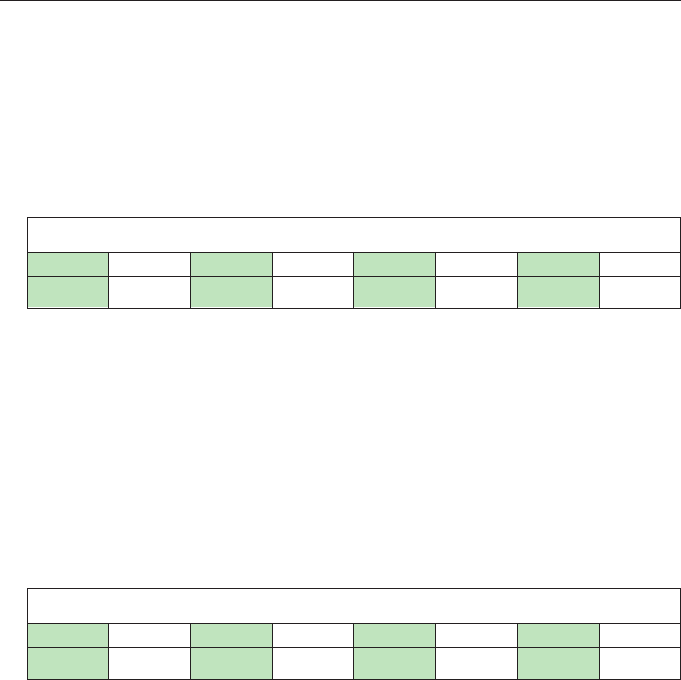

Comment remplir les cases

Correct : Faux :

Correct : Faux :

Une déclaration d’impôt retournée non remplie (avec ou sans justificatifs annexés)

ou biffée n’est pas considérée comme valablement déposée ; le contribuable sera

alors invité à déposer une déclaration conforme.

Les déclarations d’impôt remplies manuellement et retournées par la Poste doivent être

signées personnellement par le contribuable, respectivement par chacun des deux époux /

partenaires enregistrés qui vivent en ménage commun. L’époux / partenaire enregistré qui

aurait omis de le faire sera considéré comme étant représenté contractuellement par le

signataire.

Dans tous les cas, il vous est demandé de compléter l’

Annexe 03

, Situation de famille

(recto), qui doit refléter votre situation familiale effective au 31 décembre de la période

fiscale ou au jour de départ / décès. Cette annexe permet de valider ou de rectifier les infor-

mations préimprimées concernant vos enfants mineurs. Elle permet également d’annoncer

vos enfants majeurs en apprentissage ou aux études ainsi que les autres personnes incapables

de subvenir seules à leurs besoins qui sont à votre charge.

9 5 9 5

9 5

0 0 9 5

– – 9 5

T E X T E

T E X T E

T e x t e

t e x t e

✓

✓

Comment compléter et envoyer sa déclaration d’impôt 17

Annexe 03

, relevé des certificats de salaire (verso)

Le verso de l’

Annexe 03

, Relevé des certificats de salaire, doit, le cas échéant, être

complété. Il permet de faire état de tous les revenus que vous avez perçus durant l’année

et provenant d’une activité lucrative dépendante (codes 100, 105 et 120), ainsi que des

diverses allocations perçues (reportées sous code 110) qui ne figureraient pas directement

sur vos certificats de salaire.

Les prestations complémentaires pour familles ainsi que les prestations de la rente-

pont sont déclarées sous le code 195 (« autres revenus de toute nature »).

Propriété immobilière

Le contribuable concerné par les rubriques liées à la propriété immobilière reçoit l’Annexe

Immeubles

(Annexe 07)

avec le formulaire de la déclaration d’impôt. Il reçoit autant

d’annexes Immeubles que nécessaire (possibilité d’annoncer deux immeubles par annexe).

En cas de besoin, il doit demander des formulaires supplémentaires auprès de notre Centre

d’appels téléphoniques (021 316 00 00 ; répondeur 24 h / 24 h : 021 316 20 91) ou par

courriel à info.aci@vd.ch.

Les explications concernant la propriété immobilière sont regroupées dans une brochure

intitulée « Instructions complémentaires concernant la propriété immobilière ». Elles

fournissent des explications complètes et détaillées sur ce sujet et sont également dispo-

nibles sur notre logiciel VaudTax, sur www.vd.ch/impots, auprès de notre Centre d’ap-

pels téléphoniques (021 316 00 00 ; répondeur 24 h / 24 h : 021 316 20 91) ou par courriel à

info.aci@vd.ch.

Le dépôt de votre déclaration d’impôt

Délai pour le dépôt de la déclaration : 15 mars 2019

Le délai pour le dépôt de la déclaration est le 15 mars 2019, ou la date indiquée sur la décla-

ration d’impôt. Si ce délai ne peut être respecté, une prolongation peut être demandée

avec la prestation e-Délai disponible sur www.vd.ch/impots. La demande de prolongation

du délai doit impérativement être présentée avant la date indiquée sur la déclaration.

Conséquences en cas de non-dépôt

Le contribuable qui n’a pas remis sa déclaration dans le délai fixé est sommé de le faire dans

un délai de 30 jours. Cette sommation fait l’objet d’un émolument de Fr. 50.– qui est facturé

18 Comment compléter et envoyer sa déclaration d’impôt

lors du décompte final de l’impôt. Si, malgré la sommation, il ne remet pas sa déclaration,

l’autorité fiscale évaluera d’office les éléments de revenu et de fortune et prononcera une

amende d’ordre pouvant aller jusqu’à Fr. 1 000.–. Dans les cas graves ou de récidive,

l’amende peut être de Fr. 10 000.– au plus.

Une déclaration d’impôt retournée non remplie (avec ou sans justificatifs annexés)

ou biffée n’est pas considérée comme valablement déposée ; le contribuable sera

alors invité à déposer une déclaration conforme.

Il vous manque des informations ?

Si, après avoir consulté attentivement les présentes instructions, des renseignements complé-

mentaires vous sont encore nécessaires, le Centre d’appels téléphoniques (021 316 00 00 ;

courriel : info.aci@vd.ch), ainsi que l’Office d’impôt du district de votre domicile se tiennent

à votre disposition.

Dans toutes les communications ou demandes adressées à l’administration, veuillez indi-

quer votre numéro de contribuable figurant sur la page 1 de la déclaration d’impôt.

Déclaration d’impôt et Annexes

Impôt cantonal et communal

Revenus de l’activité dépendante – Codes 100 à 120

Afin de remplir les cases des codes 100 à 120 il y a lieu, au préalable, de compléter

l’

Annexe 03

(verso) « Relevé des certificats de salaire ».

Activité salariée

Activité salariée principale

Code 100

Le salarié établit les revenus de son activité au moyen du ou des certificats de salaire

officiels remis par son ou ses employeurs. Le certificat doit contenir la totalité du salaire,

y compris toutes les indemnités accessoires, les allocations et les revenus en nature. Lors

d’attribution d’actions et d’options de collaborateurs, la différence entre la valeur vénale et

le prix de souscription, respectivement le prix d’achat, doit être déclarée comme revenu

imposable en tenant compte, le cas échéant, d’un escompte suivant leur durée de blocage.

Dans tous les cas, les informations détaillées de l’attribution de participation du collaborateur

doivent être indiquées sur une feuille annexe au certificat de salaire.

Le contribuable complète l’

Annexe 03

(verso), Relevé des certificats de salaire et indique le

salaire net selon le certificat de salaire, soit après déduction des cotisations AVS/AI/APG/

AC/AANP et des cotisations à la prévoyance. Il complète les différentes rubriques de

l’

Annexe 03

en fonction des informations figurant sur chacun de ses certificats de salaire.

Pour les rachats d’années d’assurance, se référer au code 320.

L’autorité de taxation se réserve le droit de contrôler si les éventuelles indemnités pour frais

versées par l’employeur ont effectivement servi à couvrir des dépenses professionnelles.

Si les indemnités pour frais sont exagérées ou lorsque le contribuable ne figure pas sur la

liste des bénéficiaires approuvée par l’Administration cantonale des impôts, ces indemnités

font partie du salaire et sont imposées comme telles. Le contribuable doit impérativement

indiquer dans la rubrique de l’

Annexe 04

les éventuelles interruptions de travail durant

l’année 2018 (maladie, congés non payés, etc.) et déclarer, le cas échéant, sous codes 200

à 220 de la déclaration, les indemnités pour perte de gain qu’il a perçues.

Activité salariée accessoire

Code 105

Est considérée comme accessoire l’activité dépendante exercée d’une manière régulière à

moins de 30 % de l’horaire de travail normal. Il en va de même d’une activité déployée à plein

temps occasionnellement et pendant une durée réduite. La déduction forfaitaire accordée

20 Déclaration d’impôt et Annexes

dans le cadre d’une activité salariée accessoire est prévue spécialement sous le code 165.

Les soldes et indemnités perçues par les sapeurs-pompiers de milice seront annoncées sous

ce code (voir la Notice sur ce sujet disponible sur www.vd.ch/impots).

Les commissions allouées au titre d’intermédiaire, les indemnités pour activité exercée au

sein d’une autorité publique, les rétributions pour activité journalistique, artistique, littéraire,

scientifique ou sportive, pour expertises, direction d’associations, leçons privées, travaux de

comptabilité, travaux artisanaux, gérances d’immeubles, conciergeries et nettoyages, etc.,

sont des gains accessoires lorsqu’ils ne sont pas acquis dans le cadre d’une activité lucrative

principale.

Le contribuable complète l’

Annexe 03

(verso), Relevé des certificats de salaire et indique

le salaire net selon le certificat de salaire, soit après déduction des cotisations AVS/AI/

APG/AC/AANP et des cotisations à la prévoyance. Il complète les différentes rubri-

ques de l’

Annexe 03

en fonction des informations figurant sur chacun de ses certificats

de salaire.

Allocations non versées par l’employeur

(allocations familiales, allocations de naissance, etc.)

Code 110

Après avoir complété le verso de l’

Annexe 03

, le contribuable indique sous cette rubrique

toutes les indemnités qui n’ont pas été versées par un employeur (vacances, allocations

de naissance, de maternité et pour enfant versées directement par une caisse de com-

pensation) ou qui ne figurent pas sur le certificat de salaire (pourboires, etc.).

Les allocations familiales doivent être indiquées sur l’

Annexe 03

si le contribuable exerce une

activité lucrative dépendante. Pour les indépendants ou pour les contribuables qui n’exercent

pas d’activité lucrative, les allocations familiales doivent uniquement être déclarées sous le

code 195 « Autres revenus de toute nature » et ne doivent pas figurer sur l’

Annexe 03

.

Administrateurs de personnes morales

Code 120

Après avoir complété le verso de l’

Annexe 03

, le contribuable indique le total net des mon-

tants perçus, soit après déduction des cotisations AVS/AI/APG/AC/AANP. Aucune autre

déduction n’est accordée, les frais étant généralement remboursés en sus du revenu.

Frais d’acquisition du revenu – Codes 140 à 165

Généralités

Afin de remplir les cases des codes 140 à 160, il y a lieu, au préalable, de compléter

l’

Annexe 04

– Frais professionnels des salarié-es.

Le salarié peut déduire les frais généraux nécessaires à l’acquisition du revenu, ceci dans la

mesure où l’employeur ne les a pas pris à sa charge. Par frais généraux, il faut entendre les

Déclaration d’impôt et Annexes 21

dépenses immédiates et directes engagées pour obtenir le revenu imposable et en maintenir

la source. Ces dépenses doivent être liées à la réalisation du revenu imposable et

indispensables à son obtention ; il s’agit donc des frais inhérents à l’activité elle-même et

que doit supporter le salarié, indépendamment de circonstances particulières.

Le contribuable doit être en mesure d’établir la réalité de ses frais professionnels en produi-

sant, sur demande de l’autorité fiscale, les pièces justificatives nécessaires. Sont réservées

les déductions forfaitaires admises ci-après.

Les déductions calculées pour une année (240 jours ouvrables) doivent être réduites si l’ac-

tivité lucrative dépendante a été exercée seulement durant une partie de l’année.

Toutefois, en cas de chômage temporaire, la déduction pour autres frais professionnels

(code 160) n’est pas réduite.

Les frais des enfants en apprentissage ou aux études (transport, pension, logement, écolage,

etc.) ne sont pas considérés comme des frais d’acquisition du revenu du contribuable et ne

sont dès lors pas déductibles. Ces dépenses sont en revanche prises en considération par le

système des parts (quotient familial) résultant de la situation de famille (code 810).

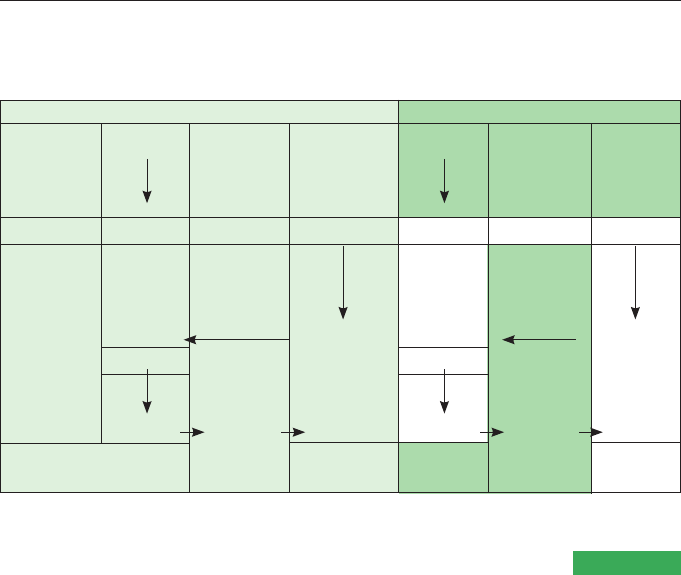

Frais de transport du domicile au lieu de travail

Code 140

Le contribuable dont le domicile est relativement éloigné de son lieu de travail peut déduire

ses frais de déplacement jusqu’à ce lieu, à la condition qu’ils ne soient pas remboursés par

l’employeur.

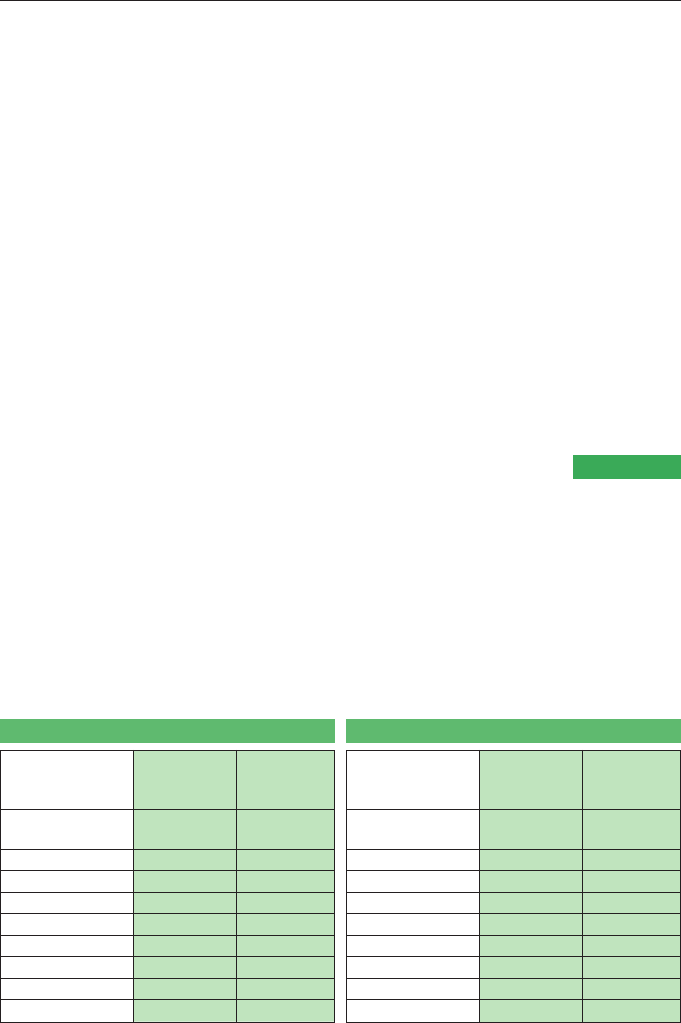

Le tableau ci-après indique le montant de la déduction forfaitaire annuelle ou mensuelle

déterminée sur la base du trajet simple course le plus court effectué au moyen des

transports publics entre le domicile et le lieu de travail.

Exemple d’un contribuable effectuant un trajet simple course, de son domicile à son lieu de

travail, de 19 kilomètres :

Déduction annuelle : Fr. 2 976.– Déduction mensuelle : Fr. 248.–

Distance entre Déduction Déduction

le domicile et annuelle mensuelle

le lieu de travail Fr. Fr.

Km

jusqu’ à 2 1 176 98

3 1 423 118

4 1 587 132

5 1 669 139

6 1 849 154

7 1 947 162

8 2 094 174

9 2 224 185

10 2 372 197

Distance entre Déduction Déduction

le domicile et annuelle mensuelle

le lieu de travail Fr. Fr.

Km

11 2 452 204

12 2 531 210

13 2 626 218

14 2 706 225

15 2 786 232

16 2 856 238

17 2 896 241

18 2 936 244

19 2 976 248

De 1 à 10 km De 11 à 19 km

22 Déclaration d’impôt et Annexes

Dans tous les cas, la déduction est plafonnée au coût de l’abonnement général en deuxième

classe des transports publics le plus onéreux, correspondant à la déduction forfaitaire

annuelle admise pour 51 kilomètres. Demeure toutefois réservée la déduction de frais

effectifs plus élevés dûment justifiés.

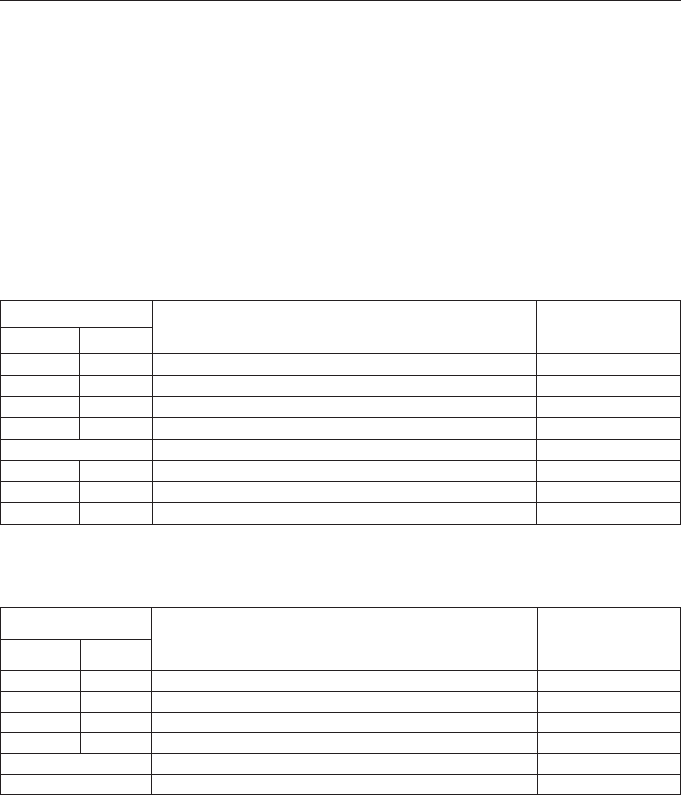

Usage nécessaire d’autres moyens de transport

Exceptionnellement, l’usage d’autres moyens de transport (en particulier de véhicules à

moteur) peut être admis si le contribuable établit qu’il ne dispose d’aucun moyen de transport

public ou qu’il n’est pas en mesure de les utiliser (par exemple infirmité, éloignement notable

de la station la plus proche, nombreux transbordements, etc.) ou qu’il dépend de l’utilisation

d’un véhicule pour l’exercice de sa profession ; le seul gain de temps dû à l’usage d’un

véhicule privé n’est pas un motif suffisant. Si l’utilisation d’un autre moyen de transport

est justifiée, le contribuable peut déduire ses frais selon la distance parcourue et dans les

limites suivantes :

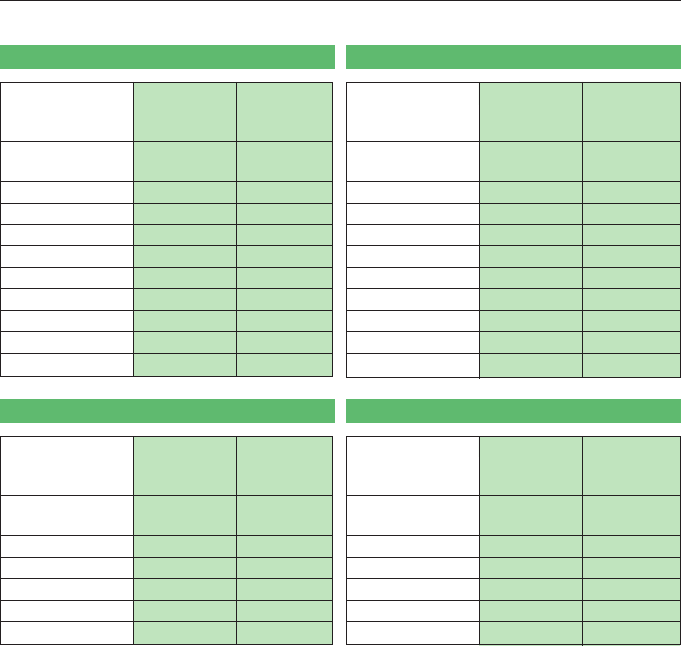

Distance entre Déduction Déduction

le domicile et annuelle mensuelle

le lieu de travail Fr. Fr.

Km

30 3 288 274

31 3 320 277

32 3 352 279

33 3 384 282

34 3 416 284

35 3 448 288

36 3 480 290

37 3 512 293

38 3 544 296

39 3 576 298

Distance entre Déduction Déduction

le domicile et annuelle mensuelle

le lieu de travail Fr. Fr.

Km

20 3 001 250

21 3 026 252

22 3 051 254

23 3 076 256

24 3 101 258

25 3 136 261

26 3 166 263

27 3 196 266

28 3 226 268

29 3 256 271

De 20 à 29 km De 30 à 39 km

Distance entre Déduction Déduction

le domicile et annuelle mensuelle

le lieu de travail Fr. Fr.

Km

46 3 800 317

47 3 832 320

48 3 864 322

49 3 896 325

50 3 928 328

51 et plus 4 080 340

Distance entre Déduction Déduction

le domicile et annuelle mensuelle

le lieu de travail Fr. Fr.

Km

40 3 608 301

41 3 640 304

42 3 672 306

43 3 704 309

44 3 736 312

45 3 768 314

De 40 à 45 km De 46 à 51 km et plus

Déclaration d’impôt et Annexes 23

Autre moyen de transport utilisé

• Vélo, cyclomoteur, motocycle léger

(cylindrée jusqu’à 50 cm3) : jusqu’à 700 fr. par an

• motocycle (cylindrée supérieure à 50 cm3) : jusqu’à 40 ct. / km

• véhicule automobile tarif unique et dégressif de :

jusqu’à 15 000 km 70 ct. / km

pour le surplus 35 ct. / km

En lieu et place de ces déductions, il est possible d’invoquer le montant minimum accordé

pour un trajet en transports publics, soit Fr. 1 176.– pour une distance « jusqu’à 2 km » (voir

tableau page 21).

Est déterminante la distance la plus courte du domicile au lieu de travail.

Les frais d’une place de stationnement ne sont pas déductibles car ils sont déjà inclus dans

l’indemnité kilométrique précitée.

Sur l’Annexe 04, il faut indiquer la distance kilométrique d’un trajet simple course.

Ne sont pas considérés comme nécessaires – et donc pas déductibles – les frais de déplace-

ment plus élevés qu’invoquerait le contribuable à partir d’une résidence secondaire.

Le salarié qui est autorisé à utiliser un véhicule de fonction pour effectuer les trajets de son

domicile à son lieu de travail ne peut pas prétendre à la déduction de ses frais de déplace-

ments.

Frais de travail par équipe, de repas ou frais de résidence

hors du domicile

Code 150

Le salarié peut déduire le surplus de dépenses résultant du travail par équipes ou de nuit

ou résultant de l’éloignement du domicile du lieu de travail en ce qui concerne les frais de

repas (de midi) ou la résidence hors du domicile.

Travail par équipe ou de nuit

La déduction est de Fr. 3 200.– par an si le travail par équipe ou de nuit est exercé toute

l’année. Au travail par équipes est assimilé le travail à horaire irrégulier, si les deux repas

principaux ne peuvent être pris à domicile aux heures habituelles.

Cette déduction ne peut être revendiquée en plus de la déduction pour repas ou pour

résidence hors du domicile.

Repas pris hors du domicile

La déduction s’élève à Fr. 3 200.– par an, si le contribuable prend régulièrement le repas

de midi hors du domicile. Cette déduction comprend l’indemnisation pour le trajet aller-

retour durant la pause de midi. Si le repas est pris dans une cantine de l’employeur ou que

celui-ci verse une contribution pour en abaisser le prix, seule la moitié de la déduction

(Fr. 1 600.– par an) est admise. Si la réduction du prix des repas est telle que le contribuable

24 Déclaration d’impôt et Annexes

n’a manifestement aucun frais supplémentaire à sa charge par rapport aux frais qu’entraîne-

raient les repas à domicile, aucune déduction n’entre en considération.

Résidence hors du domicile

Les contribuables qui résident pendant la semaine à leur lieu de travail, mais regagnent

régulièrement leur domicile en fin de semaine peuvent, en règle générale, faire valoir les

déductions suivantes, dans la mesure où cela est objectivement justifié (par exemple pro-

fession de nuit, éloignement notable, etc.) :

– Pour le surplus de dépenses résultant des repas pris hors du domicile, une déduction

de Fr. 3 200.– par année est accordée pour chaque repas principal (midi et soir), soit

Fr. 6 400.– par an, pour autant que cette situation dure toute l’année et que le contribuable

ne puisse pas prendre ses repas à son domicile secondaire. Si un des repas est pris dans

une cantine de l’employeur ou que celui-ci verse une contribution pour en abaisser le

prix, seule la moitié de la déduction pour un repas est admise, soit au total pour les deux

repas principaux (midi et soir) Fr. 4 800.– par an. Si une cuisine est comprise dans le bail

de location de la chambre, le contribuable ne pourra pas revendiquer la déduction de ses

frais de repas pris en dehors de ses heures de travail (soir).

– Pour le surplus de dépenses résultant du logement : les dépenses effectives pour la

chambre à proximité du lieu de travail (chambre, studio ou appartement d’une pièce)

peuvent être déduites. Si le contribuable loue un appartement de plusieurs pièces, la dé-

duction ne sera admise qu’à concurrence du prix de location estimé pour une seule pièce.

Pour les frais de déplacement (retour hebdomadaire au domicile) : les frais de déplacement

occasionnés par le retour hebdomadaire au domicile fiscal principal (en général en transports

publics) ainsi que les frais de déplacements au lieu de séjour, entre la chambre et le lieu de

travail, sont déductibles (frais d’utilisation des transports publics).

Autres frais professionnels

Code 160

Pour les autres frais professionnels, le contribuable peut déduire un montant forfaitaire

global de 3 % du salaire net, mais au minimum Fr. 2 000.– et au maximum Fr. 4 000.–. Le

montant déductible est toutefois limité au montant du gain obtenu si ce dernier est inférieur

à Fr. 2 000.–.

La déduction forfaitaire pour autres frais professionnels ne peut pas être revendiquée

lorsque l’employeur du contribuable lui verse une indemnité forfaitaire destinée à couvrir

ses frais professionnels (indemnité pour frais de représentation), laquelle est indiquée dans

le certificat de salaire.

Lorsque des rachats d’années d’assurances ont été portés en diminution du salaire (chif-

fre 10.2 du certificat de salaire), la déduction forfaitaire se calcule sur le salaire net avant

déduction de ces montants.

Cette déduction comprend notamment :

– les dépenses pour outillage professionnel

– l’usure des vêtements ou des chaussures professionnels spéciaux. En ce qui concerne les

frais de vêtements, ne sont déductibles que les dépenses engagées pour l’achat de vête-

Déclaration d’impôt et Annexes 25

ments professionnels spéciaux (bleu de travail, blouse d’infirmier / infirmière, chaussures

de sécurité, etc.) et non les dépenses engagées pour des tenues vestimentaires soignées

(costumes, tailleurs)

– les frais supplémentaires en raison de travaux pénibles

– les dépenses pour ouvrages professionnels

– les dépenses pour matériel informatique moyennant la prise en compte d’une part privée

– les frais se rapportant à l’utilisation principale et régulière d’une chambre de travail privée

sont acceptés de manière restrictive. Cette déduction est soumise à certaines conditions :

le travail à domicile doit être une nécessité, voire une obligation. L’usage ne doit pas

relever de la convenance personnelle. Elle implique que l’employé ne dispose pas, à

son lieu de travail, d’une pièce de travail appropriée. En outre, la pièce doit être utilisée

régulièrement et essentiellement à des fins professionnelles. La déduction de la chambre

de travail à domicile comprend une partie du loyer et des charges, affectée à l’usage du

bureau, à l’exclusion de l’entier du loyer de l’appartement.

Frais pour activité salariée accessoire

Code 165

Le contribuable peut déduire au titre de frais professionnels 20 % du montant indiqué

sous le code 105 (activité salariale accessoire), mais au minimum Fr. 800.– et au maximum

Fr. 2 400.– par an pour l’ensemble de ces gains (le maximum déductible est toutefois limité au

montant du gain obtenu si ce dernier est inférieur à Fr. 800.–). La déduction de frais effectifs

plus élevés demeure réservée. La part exonérée de la solde des sapeurs-pompiers de milice

doit également être déduite sous ce code (voir la Notice sur ce sujet). Elle est au maximum de

Fr. 9 000.– pour l’impôt cantonal et communal (impôt fédéral direct au maximum Fr. 5 000.–).

Revenu d’une activité indépendante – Codes 180 à 190

Résultat de l’activité indépendante

Codes 180 et 185

Le contribuable indique, en avant-colonne, le chiffre d’affaires qu’il a réalisé durant l’exer-

cice clos au cours de la période fiscale. Si le contribuable a exercé plusieurs activités indé-

pendantes ou si les contribuables 1 et 2 ont tous deux exercé une activité indépendante, il

convient d’indiquer, en avant-colonne, le chiffre d’affaires total de tous les exercices clos au

cours de la période fiscale.

Le contribuable indique également, dans la colonne principale, le résultat net de son activité

indépendante réalisé durant l’exercice clos au cours de la période fiscale. Si le contribuable

a exercé plusieurs activités indépendantes, il indique le total des résultats nets enregistrés ;

si les contribuables 1 et 2 ont tous deux exercé une activité indépendante, ils mentionnent

leurs résultats nets respectifs.

Les « Instructions complémentaires pour les contribuables exerçant une activité lucrative

indépendante » donnent de plus amples détails. En ce qui concerne le revenu de l’activité

des exploitants du sol, des informations plus détaillées sont contenues dans les « Instruc-

26 Déclaration d’impôt et Annexes

tions complémentaires destinées aux exploitants du sol ». Ces instructions sont disponibles

sur www.vd.ch/impots; elles peuvent également être obtenues gratuitement auprès de

notre Centre d’appels téléphoniques (CAT 021 316 00 00 ou répondeur 24 h / 24 h :

021 316 20 91) ou des Offices d’impôt.

Perte commerciale non compensée

Perte sur participations qualifiées commerciales

Code 186

Le contribuable indique la perte commerciale non compensée des sept exercices précédant

la présente période fiscale.

En cas de perte sur participations qualifiées commerciales ressortant du « Compte distinct »,

le contribuable indique la perte totale sur participations qualifiées qu’il a réalisée ressortant

des chiffres 3.1 et / ou 3.2 du « Compte distinct », colonne relative à l’impôt cantonal et com-

munal (voir les explications sous code 410, pages 36 et suivantes).

Sociétés en nom collectif ou en commandite

Code 190

Le contribuable indique la raison sociale de la société. Les associés mentionnent leur part au

revenu, conformément aux indications contenues dans le questionnaire rempli par la société.

Cotisations AVS des indépendants

Le contribuable indique les cotisations personnelles à l’AVS et celles concernant les alloca-

tions familiales comptabilisées, et donc déduites de l’exercice clos en 2018.

Lorsque des allocations familiales revenant au contribuable ont été portées directement

en déduction de son décompte de cotisations AVS / allocations familiales, il indique ses

cotisations personnelles pour leur montant brut, soit avant déduction des éventuelles

prestations lui revenant au titre d’allocations familiales.

De telles prestations sont extraites du bénéfice ressortant de la comptabilité de l’entreprise

et mentionnées, pour leur montant brut, sous le code 195 « Autres revenus de toute nature ».

Dans tous les cas, il convient de compléter scrupuleusement la page 1, lettre C du « Ques-

tionnaire général pour les contribuables exerçant une activité lucrative indépendante ».

Autres revenus de toute nature

Code 195

Sont imposables les autres revenus tels que : les allocations familiales perçues par le contri-

buable n’exerçant pas d’activité lucrative ou exerçant une activité lucrative indépendante

(voir ci-dessus codes 180 à 185), les prestations complémentaires pour familles et les pres-

tations de la rente-pont, les brevets, les licences, les royalties, les droits d’auteur, les recettes

provenant de la location de biens mobiliers (par ex. chevaux, meubles, etc.).

Le rendement obtenu en cas de vie ou de rachat d’une assurance de capitaux susceptible de

rachat financée par une prime unique est également imposable. Ce revenu se calcule par la

Déclaration d’impôt et Annexes 27

différence entre le montant versé par l’assureur et la prime unique. Il est toutefois exonéré

s’il est versé à un assuré de 60 ans révolus en vertu d’un contrat qui a duré au moins 5 ans

et qui a été conclu avant son 66 e anniversaire.

Indemnités pour perte de gain – Codes 200 à 220

Assurance-chômage, service militaire (AC + APG)

Code 200

Les allocations d’assurance-chômage sont indiquées dans la mesure où elles ne sont ni com-

prises dans le certificat de salaire ni déclarées sous le code 100 (activité salariale principale).

Les allocations pour perte de gain en raison de service militaire et de protection civile, cours

de moniteur Jeunesse et Sport et cours de moniteur jeunes tireurs sont indiquées lorsque

le contribuable a reçu des prestations directement de la Caisse de compensation et qu’elles

ne figurent pas dans le certificat de salaire.

Indemnités journalières

Codes 210 et 220

Les indemnités journalières obtenues d’une assurance maladie ou accidents remplaçant

complètement ou partiellement les produits de l’activité lucrative doivent être déclarées sous

le code 210 dans la mesure où elles ne sont pas déjà comprises dans le salaire imposable

(indemnités encaissées par l’employeur et rétrocédées au contribuable).

Quant aux indemnités journalières versées par l’assurance invalidité (en cas de réinsertion

professionnelle par exemple), elles doivent être déclarées sous le code 220.

Déduction pour double activité des conjoints

Code 235

Si les deux conjoints imposés en commun exercent chacun une activité lucrative, un montant

de Fr. 1 700.– peut être déduit du revenu le plus bas. Une déduction analogue est accordée

lorsque l’un des conjoints fournit un travail important pour seconder l’autre dans sa profes-

sion, son commerce ou son entreprise. Si, après déduction des éventuels frais d’acquisition

du revenu (codes 140 à 165) et des cotisations à la prévoyance (codes 310 à 340), le montant

du revenu le plus bas est inférieur à Fr. 1 700.–, la déduction sera égale à la somme nette

effectivement obtenue.

• Exemple :

Gain net le plus bas obtenu : Fr. 800.–

Déduction maximale autorisée : Fr. 800.–

28 Déclaration d’impôt et Annexes

Rentes et pensions – Codes 240 à 280

1

er

pilier : rentes AVS / AI et assurances militaires

Code 240

Toutes les rentes AVS (rentes de vieillesse et de survivants) et AI sont imposables, y compris

les rentes extraordinaires. Font exception et ne sont donc pas imposables les rentes AVS

et AI dans la mesure où elles ont entraîné la réduction d’une rente de l’assurance militaire,

sauf si les rentes de l’assurance militaire ont commencé à courir après le 1er janvier 1994.

Les rentes de l’assurance militaire qui ont commencé à courir ou sont devenues exigibles

après le 1er janvier 1994 doivent également être déclarées sous ce code.

Les prestations complémentaires ainsi que les allocations pour impotents de l’AVS et de l’AI

ne sont pas imposables.

Les rentes d’accident reçues en vertu de la LAA (loi sur l’assurance-accidents), par exemple

de la SUVA, bien qu’appartenant à la catégorie des rentes du 1er pilier, doivent être déclarées

sous le code 270 (3 e pilier B : autres rentes et pensions).

Imposition d’une prestation AI rétroactive

En cas de prestation AI rétroactive fondée sur une décision de l’assurance invalidité, le

contribuable doit déclarer sous ce code uniquement les rentes relatives à l’année 2018.

En outre, il complète le chiffre 2 de la page 4 « Prestations en capital imposées séparément »

(voir également la page 62 des présentes instructions). En effet, le solde de la prestation AI

rétroactive relatif aux années antérieures fait, quant à lui, l’objet d’une imposition distincte

effectuée d’office par l’autorité de taxation.

Imposition d’une rente AI pour enfant

Qui déclare la rente ?

Pour l’imposition des rentes pour enfant des prévoyances sociale et professionnelle, il faut

examiner quel est l’ayant droit, car une personne peut recevoir des prestations pour les

enfants à sa charge à deux titres :

a) Comme complément à sa propre rente personnelle

Exemple

M

me W., divorcée, est la mère d’un enfant majeur qui suit des études à l’Université. Mme

est au bénéfice d’une rente de l’AI avec complément pour enfant encore en formation.

Solution

En l’espèce, c’est Mme, en tant que parent invalide, qui a le droit à la rente pour enfant.

A ce titre, elle doit annoncer, dans sa déclaration d’impôt personnelle, le complément

pour enfant à charge, car il s’agit d’un supplément à sa propre rente.

Déclaration d’impôt et Annexes 29

b) Comme rente en raison de l’invalidité de l’enfant

Lorsque la rente d’invalidité fédérale (AI) est servie à un enfant mineur qui en est l’ayant

droit, cette rente est toujours la conséquence de la diminution de la capacité de gain. De

ce fait, une telle rente, servie à un enfant mineur, est acquise en compensation du produit

de l’activité lucrative. Il n’y a pas lieu de reporter ces montants sur la déclaration du ou des

représentants légaux. Ces rentes doivent être déclarées par l’enfant (ayant droit) au moyen

de sa propre déclaration (voir page 6).

Imposition d’une rente d’orphelin versée au détenteur de l’autorité parentale

Qui déclare la rente d’orphelin ?

Exemple

M. B., veuf, vit avec son enfant mineur. L’enfant est au bénéfice d’une rente d’orphelin

de l’AVS.

Solution

La rente d’orphelin doit être déclarée par le père, détenteur de l’autorité parentale. Dès

l’année au cours de laquelle l’enfant atteint sa majorité, les rentes de l’année entière

doivent être déclarées par l’enfant.

2

e

pilier : rentes provenant d’institutions de prévoyance

professionnelle

Code 250

Le contribuable doit déclarer toutes les rentes et autres prestations périodiques provenant

d’une institution de prévoyance, telles que les rentes de vieillesse, d’invalidité, de survivant

et d’orphelin.

Le contribuable est également prié de compléter le chiffre 8 de la dernière page de la décla-

ration d’impôt. La question de la date de l’affiliation ainsi que de l’échéance de la prestation

a son importance pour déterminer le régime fédéral d’imposition de ces prestations à leur

échéance (80 % ou 100 %).

3

e

pilier A : rentes provenant de formes reconnues de

la prévoyance individuelle liée

Code 260

Il s’agit des rentes et autres prestations périodiques provenant de contrats de prévoyance

liée (contrats spéciaux d’assurance de rentes conclus avec les établissements d’assurances

et fondations bancaires). Ces rentes sont imposables à 100 %.

3

e

pilier B : autres rentes et pensions

Code 270

Doivent être déclarées sous cette rubrique toutes les rentes et pensions qui ne concernent

pas les codes 240, 250 et 260. Il s’agit notamment :

– des rentes accidents, par exemple les rentes d’accident reçues en vertu de la LAA (loi sur

l’assurance-accidents), notamment de la SUVA ;

30 Déclaration d’impôt et Annexes

– des rentes pour responsabilité de tiers (RC), dommages permanents ou invalidité ;

– des revenus provenant de rentes viagères ou d’un contrat d’entretien viager, imposables

à 40 %. Ceux-ci doivent être déclarés par le contribuable directement à raison de 40 % du

montant perçu durant l’année.

Pour les revenus exonérés, voir page 63.

Pension alimentaire obtenue par le contribuable

et / ou pour les enfants mineurs

Code 280

La pension alimentaire que le conjoint séparé ou divorcé obtient pour lui-même, ainsi que

les contributions reçues par le détenteur de l’autorité parentale pour l’entretien d’enfants

mineurs dont il a la garde constituent un revenu soumis à l’impôt. Dès le mois qui suit la majo-

rité d’un enfant, les contributions reçues ou versées pour ce dernier ne sont plus imposables,

respectivement plus déductibles auprès du détenteur de l’autorité parentale.

Le contribuable doit remplir le tableau A du chiffre 1 des informations complémentaires

figurant à la dernière page de la déclaration d’impôt.

Primes et cotisations d’assurances – Codes 300 à 340

Assurances-maladie et accidents, assurances sur la vie

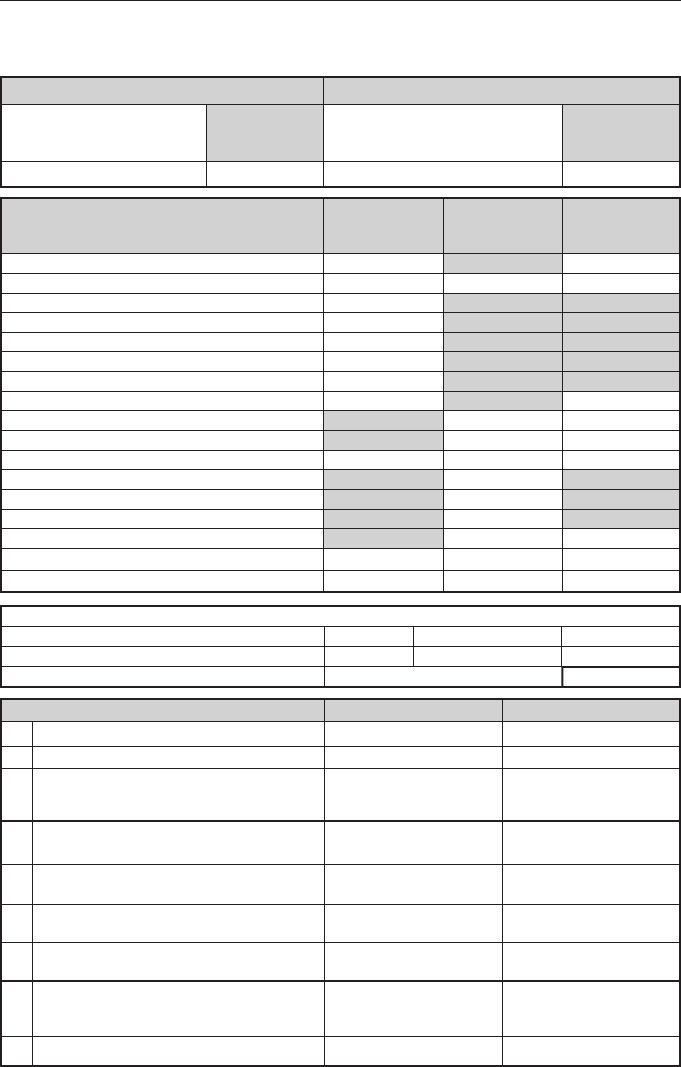

Code 300

Le contribuable a droit à une déduction forfaitaire, au titre de primes d’assurances-maladie,

accidents, d’assurances sur la vie et de rentes viagères :

– pour le contribuable célibataire, veuf, séparé ou divorcé : Fr. 2 000.–

– pour les époux vivant en ménage commun : Fr. 4 000.–

La déduction est augmentée de Fr. 1 300.– pour chaque enfant à charge du contribuable ou

pour chaque personne pour laquelle il peut faire valoir la déduction pour personne à charge.

Le droit à la déduction est déterminé en fonction de la situation familiale au 31 décembre

2018 ou à la date de fin d’assujettissement.

• Exemples :

Célibataire, veuf, séparé, divorcé Fr. 2 000.–

Célibataire, veuf, séparé, divorcé avec 1 enfant * Fr. 3 300.–

Célibataire, veuf, séparé, divorcé avec 2 enfants * Fr. 4 600.–

Couple sans enfant * Fr. 4 000.–

Couple avec 1 enfant * Fr. 5 300.–

Couple avec 2 enfants * Fr. 6 600.–

Couple avec 3 enfants * Fr. 7 900.–

Couple avec 4 enfants* Fr. 9 200.–

* ou personne à charge

Le montant total de la déduction correspondant à votre situation de famille est à reporter sous

code 300 de la déclaration d’impôt. Il doit être indiqué sous le contribuable 1 uniquement.

En ce qui concerne la déduction au niveau de l’impôt fédéral direct, voir page 67.

Déclaration d’impôt et Annexes 31

Prévoyance individuelle liée OPP3 (3

e

pilier A)

Code 310

Les informations suivantes concernent les personnes qui sont au bénéfice d’un contrat OPP3

avec une fondation bancaire ou un établissement d’assurances.

Si vous n’avez pas payé de prime OPP3 à une institution reconnue durant la période fiscale,

aucune déduction n’est admise.

Les salariés et les indépendants qui cotisent à des formes reconnues de prévoyance peuvent

déduire les montants versés dans les limites de l’ordonnance selon les indications ci-après.

• Constituent des formes reconnues de prévoyance les contrats de prévoyance liée conclus

avec les établissements d’assurances et les conventions de prévoyance liée conclues avec

les fondations bancaires.

• Toute déduction présuppose une activité lucrative, ainsi que l’assujettissement à l’AVS

du contribuable. De plus, les contribuables qui poursuivent une activité lucrative peuvent

verser des cotisations à des formes reconnues de prévoyance jusqu’à cinq ans au plus

tard après l’âge légal de la retraite de l’AVS.

• En cas d’interruption passagère de l’activité lucrative (service militaire, chômage, maladie,

etc.), le droit à la déduction reste acquis.

• Tout conjoint qui exerce une activité lucrative peut, en principe, déduire les cotisations

qu’il verse selon un contrat de prévoyance dans lequel il figure comme preneur de pré-

voyance. Si l’un des conjoints seconde l’autre dans sa profession ou dans son exploitation

commerciale, cette collaboration est présumée rentrer dans les limites de l’assistance que